百年建筑:2024年上半年砂石市场回顾与下半年展望--砥砺前行

概述:2024年全国砂石行业处于快速转型升级阶段,砂石产能过剩,当下建筑行业下行压力较大,部分小型砂石加工公司逐步退出。因市场需求下滑明显,且量价利润齐跌,全国机制砂中砂价格为86元/吨,同比下跌9.5%;全国16-25mm碎石价格为83元/吨,同比下降6.7%。部分厂家面临亏损的状态。从上半年出让矿权数据分析来看,成交量约8.5亿吨/年砂石骨料产能,其中流拍比例增多。大规模的公司提升综合服务能力,增加核心竞争力。砂石骨料属于建筑材料基础性材料,需求主要为地产、基建项目。上半年,累计开工5.85万个项目,同比下降35%,累计开工投资额20.41亿元,同比下降36%。预计下半年重点基建项目持续托底,砂石量价或将震荡下行,较上半年跌幅收窄。

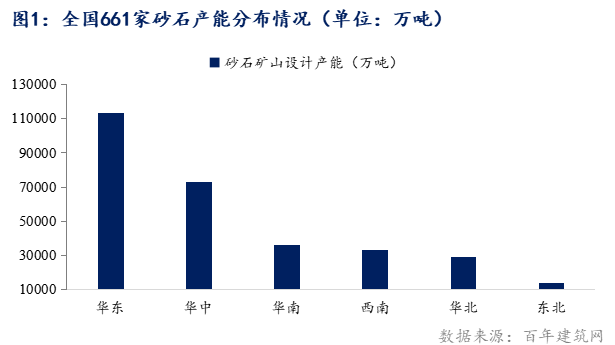

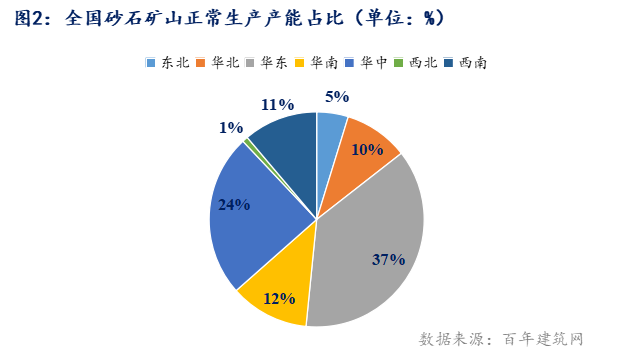

1.1调研全国661家砂石骨料产能产线月份,据百年建筑网调研全国661家砂石骨料矿山企业,总产能约30.2亿吨,占全国总产量19.1%,其中前三华东占比最高约38%,华中24%,华南12%。全国1000万吨以上产能占45%,大型矿山集中度提升。由于近几年国央企投资大型矿山频繁,小型矿山缩减,国内逐渐推出较多绿色矿山、智能矿山、大规模企业,使得行业更规范、有序、健康发展。

从调研情况去看,全国正常运行生产企业产能占总调研产能的82.5%,其中表现较好的集中在华东37%,华中24%,华南12%,西南占11%。由于全国华东市场供应及需求相对来说比较稳定,安徽、山东、福建、浙江大矿较多因此华东砂石骨料供应市场遥遥领先。

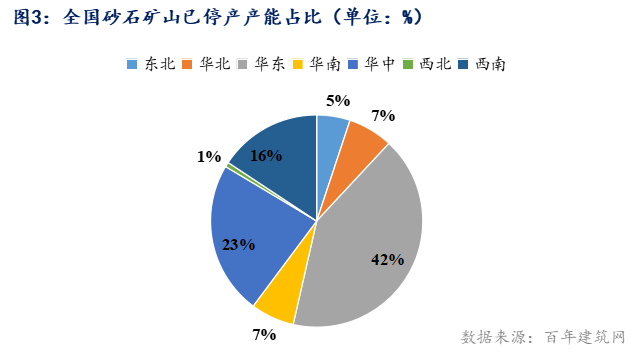

从调研情况去看,上半年全国砂石骨料企业停产运行生产企业产能占总调研产能的17.5%,其中关停砂石骨料矿山华东占42%,华中约占23%,西南占16%,重点关停集中在100万吨产能一下的企业及加工厂,如江苏市场主要是依靠湖北、安徽、江西、东北等低输入砂石骨料成品及毛石,20-50万吨产线水洗加工产线较多,随市场供需及利润的变化,本地加工公司竞争优势退出,山东、福建部分矿企业因资金问题没办法恢复正常生产经营,随之华东停产占比较大,大多分布在民营企业。

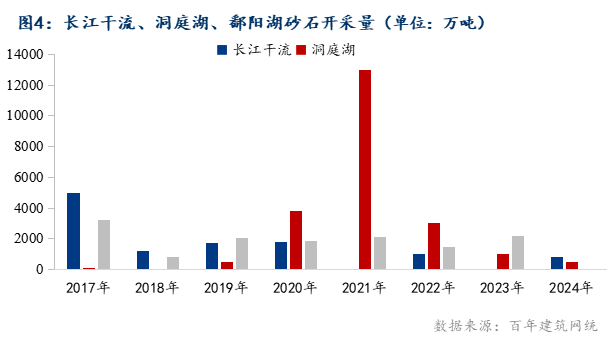

2023年9月11日,湖南省水利厅印发通知,正式对外发布《湖南省湘资沅澧干流及洞庭湖河道采砂规划(2023-2027年)》(以下简称《规划》)。《规划》显示,湖南省湘资沅澧干流及洞庭湖河道(2023-2027年)共规划26个采区,5年合计规划开采河砂9.4269亿吨。各区域采区划定及规划期采砂控制总量情况为:岳阳市7个采区,共2.6333亿吨;益阳市6个采区,共2.4359亿吨;常德市6个采区,共4.3591亿吨;衡阳市5个采区,共525万吨;株洲市、邵阳市各1个采区,共321万吨。今年受环保、雨水天气影响,开采量受限,或将下降35-40%。

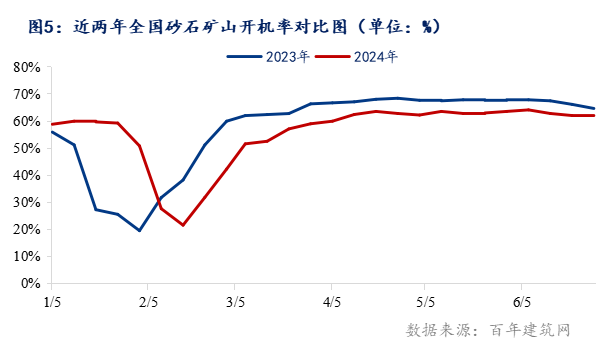

2024年上半年建筑市场复工复产较去年推迟15-20天,砂石厂春节前后停产检修加技改较多,且部分沿江流域加工公司受雨雪天气影响,导致停产,因此一季度开机率偏低。据百年建筑调研反馈,截至2024年6月28日,全国砂石矿山厂和加工厂样本企业产线个百分点;目前长江流域部分市场受环保督查影响,产线开机不稳定,同时今年上半年供应端承压,库存高位,下游贸易活跃度降低,导致上游供应端生产积极性也随之降低,总的来看,2024年上半年全国砂石生产开机率下滑。

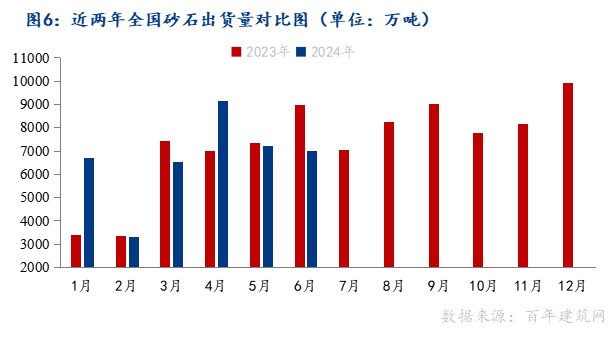

2024年1-6月份,百年建筑网调研全国300家样本企业砂石矿山厂和加工厂样本企业发总货量为39927.2万吨,6月份同比下降22.2%;今年年初需求端普遍开工晚,同时受12省工程建设项目暂停开工影响,续建项目新开受限,砂石消费端表现不及往年,6月份发货量大幅下降。

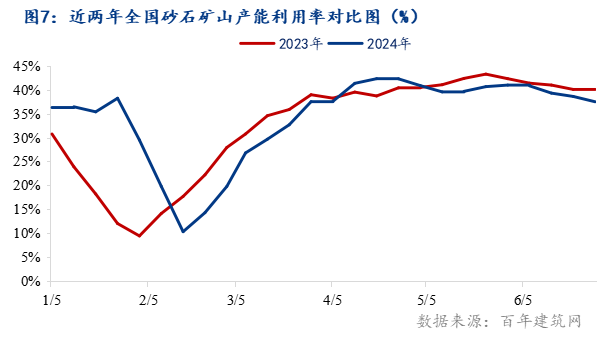

据百年建筑网调研,截至2024年6月28日,全国砂石矿山厂和加工厂样本企业产能利用率为37.49%,同比下降2.51个百分点,2024年1-2月全国砂石发货量好于去年,由于年底赶工期,砂石发货较为乐观;但在年后,今年砂石产能利用率同比去年,呈下降趋势,资金到位差加上项目总量减少,砂石需求支撑较为疲惫,全国砂石产能利用率下行,整体看来,2024年上半年全国砂石供应承压、需求低迷的情况下,砂石产能过剩,供大于求加剧。

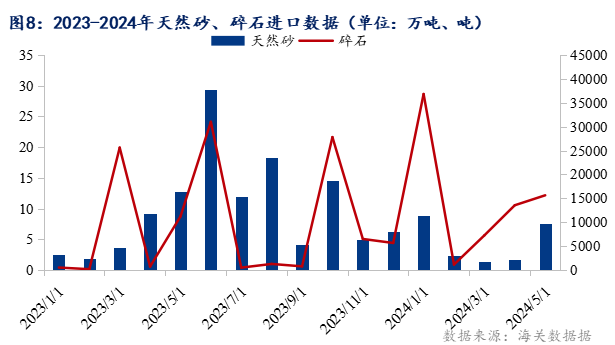

据海关多个方面数据显示,2024年1-5月全国天然砂进口量为21.8万吨,同比去年下降27.16%;2024年1-5月全国碎石进口量为7.43万吨,同比去年上涨94.73%。本土市场需求较好,加之国内市场之间的竞争优势下降。同时综合成本受国际海运费持续走高,叠加本地砂石产能供应增加,国内砂石库存尚存在难以消化的情况,进口天然砂由于价高导致市场占有率持续萎缩;进口碎石主要为景观用卵石,目前整体看来进口建筑用砂石总量处于持续下降趋势。

据百年建筑网与中国砂石协会大数据统计,截至2024年6月28日,全国综合砂石价格指数为83.85点,周环比下降0.3%,月环比下降1.13%,同比下降7.95%;分品种来看,天然河砂价格指数为129.94点,周环比下降0.3%,月环比下降1.48%,同比下降9.95%;机制砂价格指数84.92点周环比下降0.56%,月环比下降1.20%,同比下降8.31%;碎石价格指数为83.24点,周环比下降0.22%,月环比下降1.10%,同比下降7.81%。

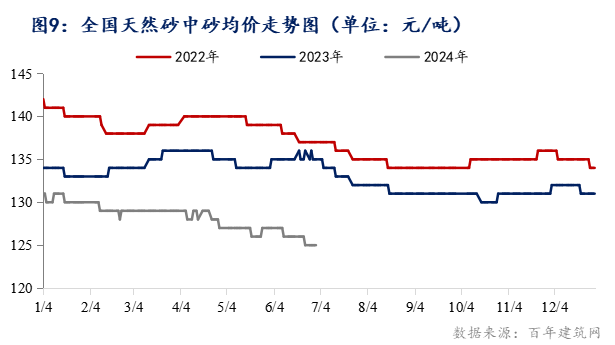

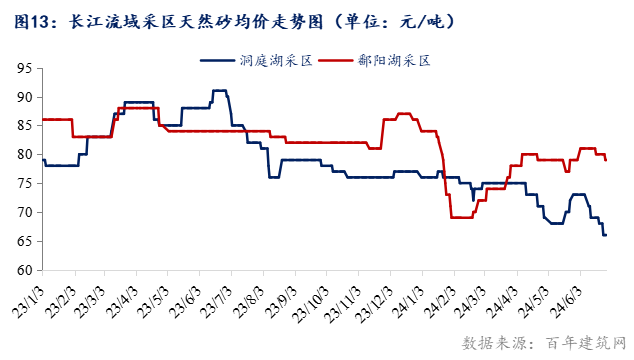

据百年建筑网统计,截至6月28日,全国天然砂中砂价格为125元/吨,同比下跌7.4%。一季度天然砂价格较为平稳,二季度呈现先涨后跌的走势。总的来看,供应量是影响上半年价格的重要的因素。3月洞庭湖除汨罗采区,其他采区进入禁渔期,短期内由于天然湖砂稀缺,上船价飙升。4月初由于天然砂开采量上升,价格有所回落,5月中下旬部分采区受环保检查影响全面禁采,各大采区短时间之内缺货严重,天然砂价格再次小幅度上涨。6月全国多地雨水天气影响重点工程进度,天然砂需求量进一步减少,价格持续下探。

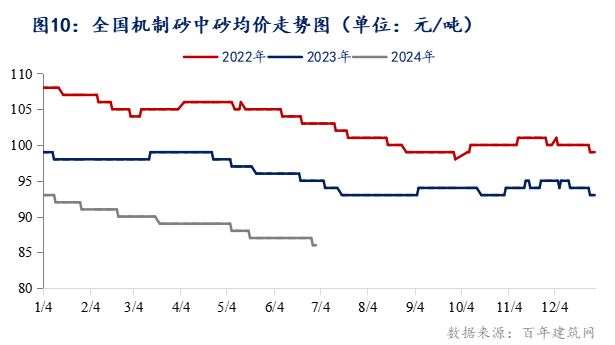

据百年建筑网统计,截至6月28日,全国机制砂中砂价格为86元/吨,同比下跌9.5%。年后市场需求恢复节奏较慢,续建项目支撑需求,少部分新开项目资金到位情况有待观望,搅拌站接单较为谨慎,原材采购即采即用,补库情绪不高。加上沿江、沿海供应量持续不断的增加,上半年全国机制砂持续回落。

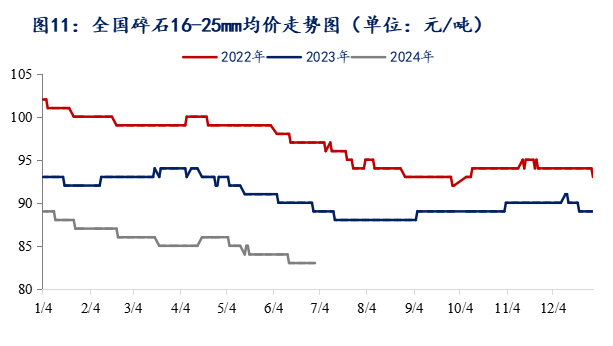

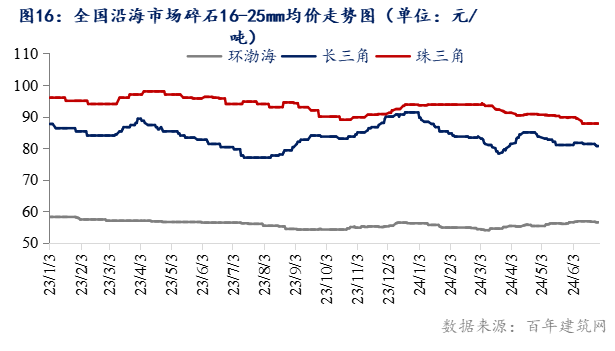

据百年建筑网统计,截至6月28日,全国16-25mm碎石价格为83元/吨,同比下降6.7%。基建工程应用碎石居多,在3-4月施工旺季还能支撑价格出现小幅上涨,不过华东、华南5月份往后环保、雨水等因素持续影响供需,整体价格还是下降趋势。

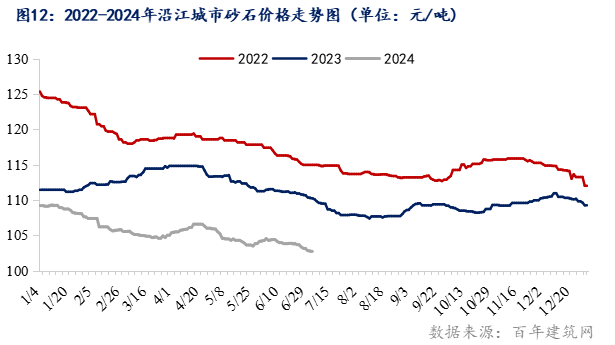

据百年建筑网调研,2024年1-6月份,年初沿江港口价格迅速下行,开年为沿江均价的最高点在108元/吨,后续受下游需求不佳影响一路回落,一季度均价在106.7元/吨,二季度砂石均价在104.7元/吨。其中因六月底持续下雨,水位偏高,导致洞庭湖禁采,但需求一般,整体砂石供应增幅有限,1-6月天然砂均价在133.75元/吨,1-6月机制砂均价在93.24元/吨,碎石均价在90.02元/吨。

鄱阳湖砂:一季度多是高速、高铁等重点基建项目先开工,高标天然砂较为畅销,一月底鄱阳湖砂停止开采后,湖砂资源有些紧张,价格出现小幅上涨。二月旬往后部分项目出现资金支撑不足现象,进度放缓,天然砂价格有所下调。因市场库存偏低,市场行情报价下降幅度较小,保持均价79-80元/吨,同比下降6%。上半年鄱阳湖采区开采受限,6月份赣鄱砂业集团发布了重要的公告鄱阳湖对外销售1000万湖砂,交易模式竞拍为主,竞拍价70元/吨,偏离现市场价较多,且市场大户金钱上的压力存在,导致流标。

洞庭湖砂:目前百盛锚地砂上船不含税价报66-68元/吨,同比下降22%。上半年洞庭湖采区开开停停,供应量有限。4月份采区开采供应回升,需求低迷,价格持续回落;5月中下旬价格开始反弹,但好景不长,在6月10号左右价格持续下行,因涨价动力不足,下游买方市场主导意愿增强,从卖方市场转入买方市场。受强降雨天气影响,水位上涨,开采风险较高,因此采区禁止停采。

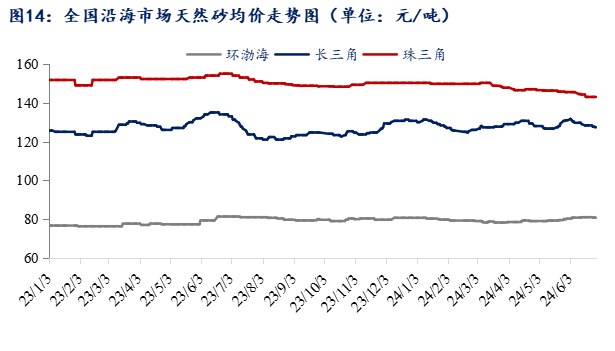

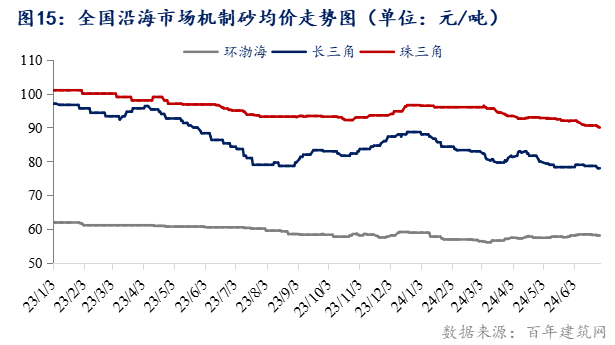

全国沿海市场砂石价格行情各有千秋,价差明显,从而常年从各大港口形成“北砂南运”贸易链条。北方主要输出港口有京唐港、葫芦岛港、锦州港、营口港、大连港、烟台港等,北方沿海市场行情报价持续保持低位水平运行,且波动较小,相对来说比较稳定;长三角沿海市场港口码头砂石堆场集中,主要输入港口有大丰港、连运港港、南通港、江阴港、太仓港、龙吴港、舟山港等重点砂石码头,长三角市场砂石价格波动活跃度频繁,主要受运费价格砂石波动影响较大;珠三角市场砂石价格持续保持高位震荡趋势运行。

据百年建筑网统计,2024年6月28日,天然砂环渤海区域均价为80.75元/吨,同比下降0.7%;长三角区域均价为127.33元/吨,同比下降4.2%;珠三角区域均价为144元/吨,同比下降5.2%。

据百年建筑网统计,截至2024年6月28日机制砂北方沿海区域均价为58.16元/吨,同比下降0.4%,长三角区域均价为78元/吨,同比下降7.5%,珠三角区域均价为90元/吨,同比下降5.2%。

据据百年建筑网统计,2024年6月28日碎石北方沿海区域均价为56.5元/吨,同比2023年6月30号上升0.1%,长三角区域均价80.66元/吨,为同比上升0.4%,珠三角区域均价为87.8元/吨,同比下降8.0%。

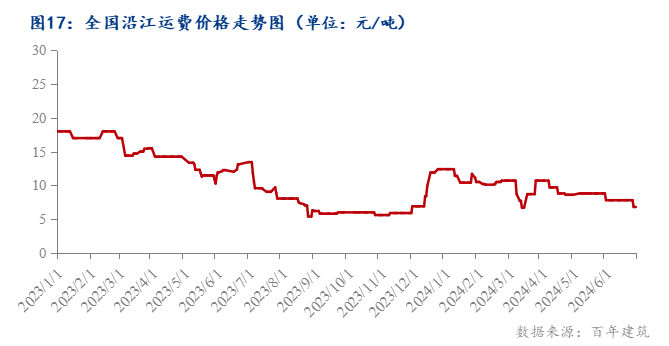

据百年建筑网监测,从去年上半年到今年6月底的沿江运费价格趋势来看,基本上处于高开低走的一个趋势。从今年1月份到6月份的走势来看,受到暴雨、洪涝等自然因素的制约,江运费低于去年同期水平。重庆-南通运费跌至28-29元/吨,湖北-江阴运费8-9元/吨,港杂费3-5元/吨。沿江综合砂石成本低于沿海发货成本。

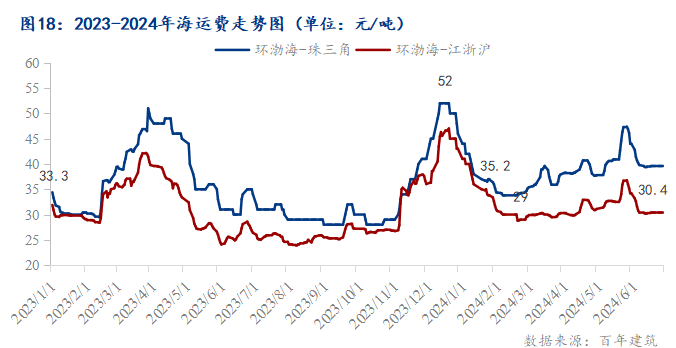

2024年上半年从环渤海-江浙沪、珠三角地区海运费走势来看,受国际贸易影响,港易下滑,运费先涨后跌。1月初始到达最高值52元/吨,目前最低值30.4元/吨,差价约在21.6元。海运费保持在30-35元/吨之间利于北方港口低价砂石南下,高于35元/吨以上,北方港口砂石发货量受限。

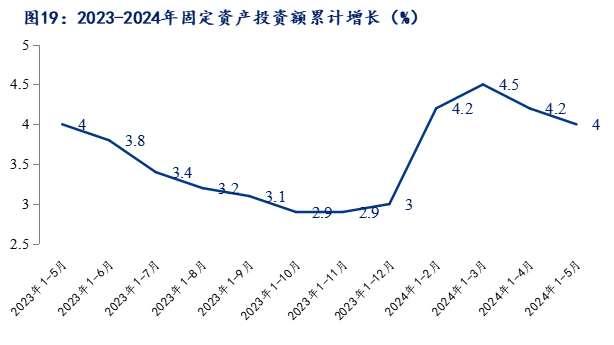

2024年15月份,全国固定资产投资(不含农户)188006亿元,同比增长4.0%(按可比口径计算,详见附注7),其中,民间固定资产投资97810亿元,同比增长0.1%。从环比看,5月份固定资产投资(不含农户)下降0.04%。分产业看,第一产业投资3565亿元,同比增长3.0%;第二产业投资62881亿元,增长12.5%;第三产业投资121560亿元,与去年同期持平。第二产业中,工业投资同比增长12.6%。其中,采矿业投资提高17.7%,制造业投资提高9.6%,电力、热力、燃气及水生产和供应业投资提高23.7%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.7%。其中,铁路运输业投资提高21.6%,航空运输业投资提高20.1%,水利管理业投资提高18.5%。

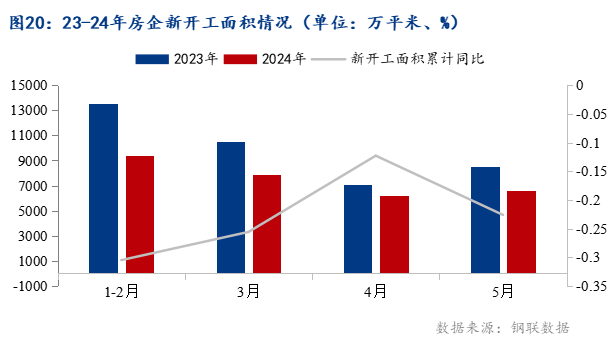

据国家统计局数据监测,截至5月,2024年房地产新开工面积总计约30089.53万平方米,低于去年同期,且呈逐月递减之势。根据每平方米大约消耗1800kg的砂石来测算,2023年房地产新开工面积大约带来了54161.154万吨的砂石量,截止五月房地产累计开工面积688895.68万平方米,消耗骨料约已为砂石骨料带来了近12.4万亿的需求量。从需求量的层面上来看,房建带来的需求依旧可观,但消耗量持续走低。

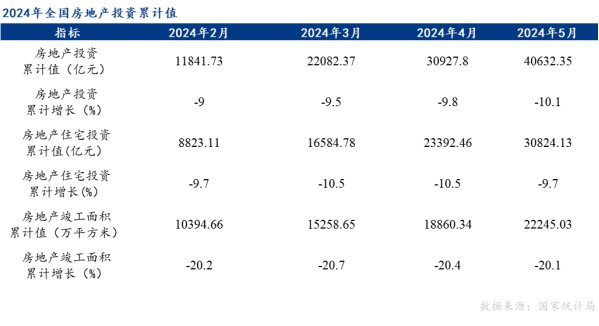

据国家统计局监测,2024上半年全国房地产投资累计值40632.35亿元,环比下降10.1%,而房地产竣工面积累计值为22245.03万平方米,环比下降20.1%。

无论是房地产新开面积,亦或者是房地产投资累计值双双下降,由此可见房地产对于砂石用量支撑力不从心,但对比去年同期降幅明显缩小,房地产行业依然是拉动砂石需求的关键一环。

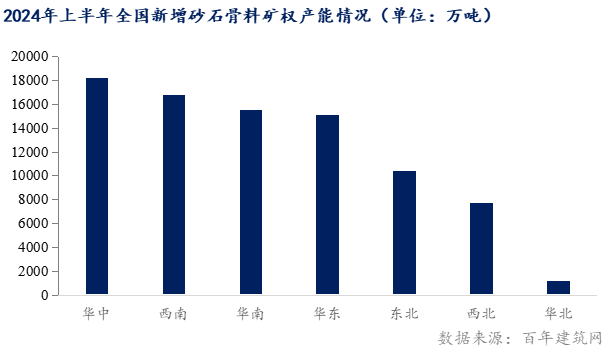

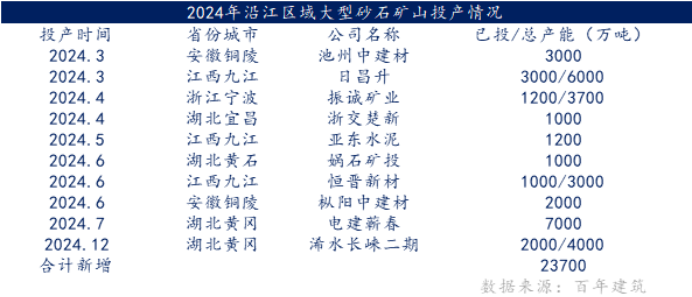

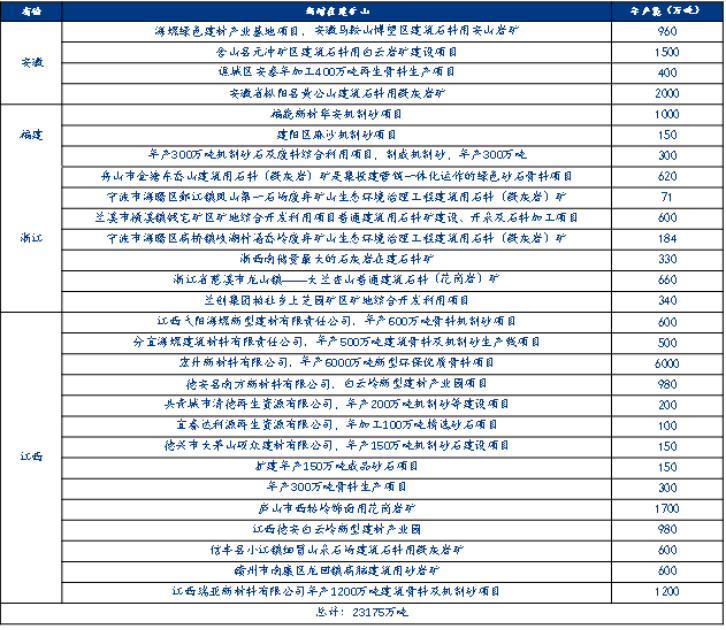

据国家公共资源数据统计,2024年1-6月,全国新增获矿权产能约8.5亿吨,重点集中华中、西南、华南、华东为主,根据目前市场严峻性,预计2026年释放产能。2024年1-6月沿江流域产能在1000万吨以上释放产能约7000万吨。其余后期或将在10月后释放。整理来看沿江流域大矿集中,产能过剩严重,市场之间的竞争加剧,厂家需提升核心竞争力,抓质量、稳价格。

据不完全统计,未来2024-2025年新增砂石产能约10亿吨,重点集中在沿江流域和珠三角市场,随着需求收窄及资金问题,近2年产能释放或将有推迟的可能性,因此预计2024-2025年或将释放45-50%左右产能。

随着国内砂石行业快速地发展,头部企业新增产能释放加速,供大于求压力增加,局部市场之间的竞争持续;砂石价格理性回归,由于供应过剩,局部市场之间的竞争加剧。预计三季度,全国高温多雨,地产、基建需求淡季,砂石价格或将持续下行,同时厂家利润缩减。国家大型会议后,有关政策扶持,四季度市场或将好转,天然砂价格或将高位震荡运行,机制砂、碎石价格或将持续走低,跌幅收窄3-5%,全国年需求同比下降10-13%。

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵犯权利的行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来自互联网,目的是传递更加多信息,方便学习与交流,并不意味着Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel()处理。

Mysteel周报:京津冀热轧板卷价格稳中下调 预计下周价格震荡趋弱运行(7.12-7.19)

Mysteel周报:京津冀热轧板卷价格出现小幅下调 预计下周价格震荡趋弱运行(7.5-7.12)

Mysteel周报:京津冀热轧板卷价格涨跌互现 预计下周价格窄幅震荡(6.28-7.5)